معاملات جفتی (Pair Trading) یک استراتژی معاملاتی کلاسیک است که به دنبال سرمایهگذاری بر روی اختلافات قیمت بین دو دارایی است که با هم همبستگی تاریخی دارند. این استراتژی معاملاتی در حوزه ارزهای دیجیتال نیز از همان اصولی استفاده میکند که در بازارهای سنتی سهام و اوراق بهادار استفاده میشود.

معاملات جفتی متکی بر دو دارایی با همبستگی تاریخی است که برای لحظهای با هم نامرتبط میشوند. این استراتژی معاملاتی شامل قرار دادن پوزیشنهای همزمان برای یک دارایی که ارزشی پایین تر از ارزش بالقوه دارد و دارایی دیگر که بیش از حد ارزشگذاری شده است، میشود. در صورتی که این استراتژی درست پیاده شود، معامله گران میتوانند به طور همزمان از حرکات مثبت و منفی قیمتها سود ببرند.

معاملات جفتی در حوزه رمزارزها نیز دقیقاً به همین صورت عمل میکنند با این تفاوت که به جای سهام یا اوراق بهادار از ارزهای دیجیتال استفاده میشود. با این حال، اصطلاح جفت ارزهای دیجیتال همچنین میتواند به چارچوبی اشاره داشته باشد که صرافیهای ارز دیجیتال از آن برای ایجاد ارزش توافق شده برای معاملات استفاده میکنند.

در این مقاله، ما قصد داریم به معاملات جفتی ارزهای دیجیتال بپردازیم. ما بررسی خواهیم کرد که چگونه معاملات دوتایی میتواند به معاملهگران کمک کند تا از حرکات منفی و مثبت قیمت سود ببرند. همچنین، در مورد کاربردهای مختلف معاملاتی جفتی ارزهای دیجیتال و تفاوت آنها با معاملات جفتی سنتی بحث خواهیم کرد. با ارزتودی همراه باشید.

معاملات بازار خنثی یا رنج (Market-Neutral Trading)

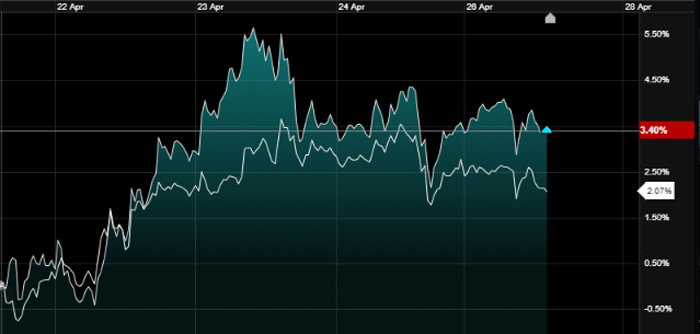

قبل از اینکه درباره معاملات جفتی ارزهای دیجیتال صحبت کنیم، بیایید نگاهی به مفهوم اساسی معاملات بازارِ رنج بیندازیم. یک معاملهگر بازار خنثی کسی است که نسبت به عملکرد قیمت یک دارایی نه خوش بین ( گاوی) و نه بدبین (خرسی) است. در عوض، بیطرف بودن در بازار، معاملهگر را قادر میسازد تا از حرکتهای منفی و مثبت قیمت سود ببرد. همچنین، یک معاملهگر بازار رنج قصد دارد از انواع خاصی از ریسکهای بازار اجتناب کند. این امر معمولاً با سرمایهگذاری همزمان در دو دارایی با تطبیق پوزیشنهای خرید و فروش به دست میآید.

اگر قیمت یک دارایی کاهش و قیمت دیگری افزایش یابد، یک معاملهگر میتواند از هر دوی آنها سود ببرد. این مسئله به طور موثر معاملهگران را قادر میسازد بدون توجه به شرایط بازار سود کسب کنند. استراتژیهای معاملاتی خنثی قصد دارند از زیانهای قابل توجه جلوگیری کنند. بر این اساس، یک پوزیشن میتواند دیگری را متعادل کند و اثرات انتخاب اشتباه را به حداقل برساند.

صندوقهای تامین نقدینگی اغلب از استراتژیهای معاملاتی خنثی برای ایجاد بازدهی ثابت در همه شرایط بازار استفاده میکنند. این استراتژیها اغلب همبستگی کمی با بازار دارند. آنها به همگرایی خاص در قیمت دو دارایی متکی هستند و از آن به عنوان راهی برای پوشش ریسک کلی در معاملاتشان استفاده میکنند.

معاملات جفتی چیست؟

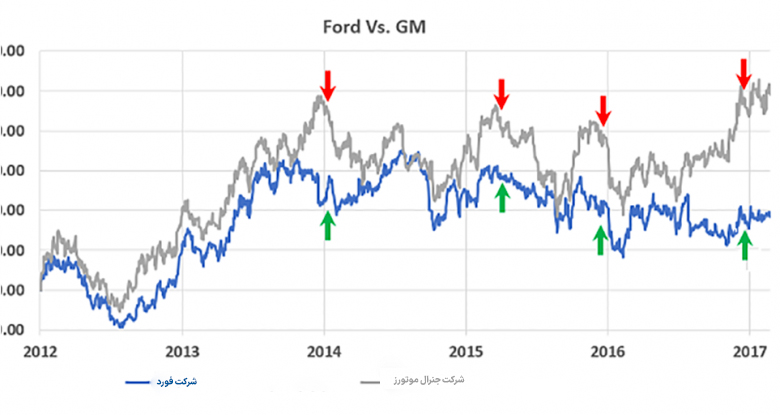

معاملات جفتی که در اواسط دهه ۱۹۸۰ توسط کارمندان شرکت مورگان استنلی معرفی شد، یک استراتژی معاملاتی در بازار خنثی (رنج) است که با ایجاد پوزیشنهای خرید و فروش در دو سهام یا اوراق بهادار که با هم همبستگی زیادی دارند اعمال میشود. معاملات جفتی داراییها با استفاده از تحلیلهای آماری و تکنیکال انجام میشود. معاملهگران میتوانند ضرر هر پوزیشن را با پوزیشن دیگر جبران کنند تا یک استراتژی پوشش ریسک ایجاد کنند که میتواند از یک روند مثبت و منفی سود ایجاد کند.

علاوه بر این، معاملات جفتی بر این مفهوم تاریخی متکی است که همبستگی بین دو سهام یا اوراق بهادار پایدار است. وقتی یک معاملهگر اختلاف بین این همبستگیها را شناسایی میکند، میتواند ارزش دلاری یک پوزیشن خرید را با ارزش یک پوزیشن فروش مطابقت دهد. پوزیشن خرید معمولاً روی سهام یا اوراق بهاداری قرار میگیرد که عملکرد ضعیفی دارد. برعکس، پوزیشن فروش بر روی سهام یا اوراق بهادار با عملکرد فراتر از انتظار قرار میگیرد. بنابراین، یک معاملهگر میتواند زمانی سود به دست آورد که قیمتهای دو دارایی همگرا شوند و یک همبستگی تاریخی را از سر بگیرند.

به عنوان مثال، بیایید دو سهام مشابه مانند پپسی و کوکاکولا را در نظر بگیریم. از لحاظ تاریخی، کالاهای این دو شرکت به شدت با هم مرتبط هستند. شرایط بازار اغلب بر دو محصول یا شرکت به روشی مشابه تأثیر میگذارد. بنابراین، اگر همبستگی قوی بین سهام پپسی و کوکاکولا وجود داشته باشد، میتوانیم از این دو دارایی برای معاملات جفتی استفاده کنیم.

بیایید اینطور در نظر بگیریم که سهام پپسی از سهام کوکاکولا بهتر عمل کرده است. اگر قیمت سهام پپسی افزایش یابد و قیمت سهام کوکاکولا کاهش یابد، میتوانیم پوزیشن خرید برای کوکاکولا و پوزیشن فروش برای پپسی ایجاد کنیم. وقتی قیمت سهام پپسی پایین میآید و قیمت سهام کوکاکولا بالا میرود، یک استراتژی معامله جفتی موفق اتفاق میافتد که از انجام هر کدام از آن معاملات به تنهایی بهتر است.

معاملات جفتی چگونه کار میکنند؟

معاملات جفتی یک استراتژی معاملاتی غیر جهتدار هستند. به جای شناسایی تک تک سهامهایی که عملکرد ضعیف یا بیش از حد انتظار دارند، معاملات دوتایی سعی میکند از دو سهام با ویژگیهای مشابه استفاده کند که خارج از محدوده تاریخی خود معامله میشوند. معاملهگر جفتی، سهامی را میخرد که عملکرد ضعیفی دارد و سهامی که دارای عملکرد بیش از حد است را میفروشد.

این استراتژی به شدت بر آمار و تحلیل تکنیکال تکیه دارد و به دنبال یافتن اختلافات جزئی بین همبستگیهای قابل اعتماد و کسب سود از آنها قبل از بازگشت به سمت همگرایی قیمت این جفت سهام است. این با شرط بندی روی اینکه که دو دارایی از نظر قیمت از هم جدا و یا همگرا میشوند به دست میآید.

هر کسی میتواند در معاملات جفتی شرکت کند، با این حال با توجه به میزان تحلیلهای فنی و آماری درگیر، معمولاً این معاملهگران حرفهای هستند که این استراتژی را انتخاب میکنند. معاملهگران جفتی برای پیاده کردن این استراتژی به یک روش قوی و درک عمیقی از تجزیه و تحلیل دادهها نیاز دارند.

مزایای معاملات جفتی چیست؟

یک استراتژی معامله جفتی موثر معاملهگر را قادر میسازد تا سود خود را به حداکثر برساند و ریسکهای بالقوه را کاهش دهد. معاملهگران میتوانند از حرکتهای مثبت و منفی قیمت سود ببرند. معاملات جفتی زمانی که احتمال آماری بازگشت داراییهای اساسی به تعادل بالا باشد، از دو پوزیشن به طور همزمان سود ایجاد میکنند.

به طور کلی، داراییهایی که ۸۰ درصد مواقع یا بیشتر با هم مرتبط هستند، برای پوزیشنهای معاملاتی جفتی در نظر گرفته میشوند. همراه کردن افزایش قیمت یک دارایی با کاهش قیمت دارایی دیگر میتواند ریسک را هنگام معامله کاهش دهد.

با این حال، معامله جفتی معمولاً برای کسب سود به سرمایه زیادی نیاز دارد. همچنین، فرصتهای محدودی برای معاملات جفتی وجود دارد. برای شروع، شناسایی همبستگیهای کافی بین داراییها میتواند چالش برانگیز باشد. به علاوه، زمانی که بیش از حد بر دادههای تاریخی تکیه میکنیم، نتایج مورد انتظار اغلب با نتایج واقعی متفاوت است. معاملات جفتی مستلزم درک عمیق تحلیل تکنیکال است.

معاملات جفتی ارزهای دیجیتال (Pair Trading)

معاملات جفتی به معنای سنتی کاملاً در معاملات ارزهای دیجیتال قابل استفاده است. علاوه بر این، بازارهای رمزارز میتوانند فرصتهای بیشتری را برای یافتن داراییهای مرتبط با هم ارائه کند و استفاده از آنها برای ایجاد یک معامله بینظیر در بازار را تسهیل کنند. با این حال، بازارهای ارزهای رمزنگاری شده به طور قابل توجهی بی ثباتتر از بازارهای سنتی هستند. به این ترتیب، گاهی اوقات بهدست آوردن همبستگیهای قابل اعتماد در فضای ارزهای دیجیتال سختتر است. دقت کنید که وقتی در مورد جفت ارزها یا جفتهای معاملاتی صحبت میکنیم، معمولاً به مفهوم دیگری اشاره میکنیم.

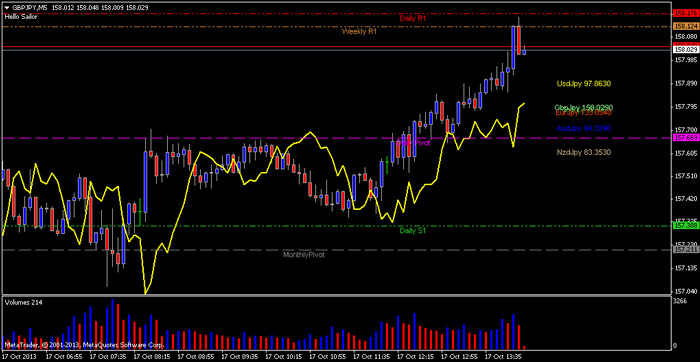

اصطلاح معاملات جفت ارز معمولاً به روشی اطلاق میشود که سفارش خرید و فروش با هم در یک صرافی ارزهای دیجیتال مطابقت داده میشوند. صرافیهای متمرکز و غیرمتمرکز از جفتهای معاملاتی استفاده میکنند. اگر یک صرافی یک جفت معاملاتی را فهرست کند، به این معنی است که میتوانید آن دو دارایی را با یکدیگر مبادله کنید و ارزش نسبی دو دارایی را صرف نظر از ارزش فیات آنها مشاهده کنید.

کارکرد معاملات جفتی ارزهای دیجیتال چگونه است؟

معاملات جفتی ارزهای دیجیتال یک استراتژی معاملاتی در بازار رنج است که معاملهگران را قادر میسازد از پوزیشنهای خرید و فروش سود ببرند که این سود از اختلاف همبستگی بین دو دارایی بدست میآید. این مورد تقریباً مشابه معاملات جفتی سهام است. با این حال، معاملات دوتایی به معاملهگران کمک میکنند تا ارزش داراییهای دیجیتال را بدون تکیه بر ارزهای فیات به عنوان نقطه مرجع درک کنند.

استیبل کوینهای فیات در جفتهای معاملاتی ارزهای دیجیتال رایج هستند. به طور کلی جفت ارزها به ما کمک میکنند تا بفهمیم چه مقدار اتریوم (ETH) در یک بیتکوین (BTC) وجود دارد، یا چند توکن شبکه لینک (LINK) برابر با یک ETH است. آلت کوینها اغلب با BTC و ETH یا یک استیبل کوین مانند تتر (USDT) جفت میشوند. این داراییها به عنوان ارز پایه برای نشان دادن ارزش توافق شده بین داراییها عمل میکنند.

ارز پایه اولین ارز در معادله است؛ به عنوان مثال، فرض کنید کوروش ۱ بیت کوین دارد و میخواهد آن را با اتریوم تعویض کند. در آن زمان، یک بیت کوین BTC برابر با ۱۳.۵۱ ETH است. بنابراین، کوروش باید یک جفت معاملاتی BTC/ETH را در صرافی ارز دیجیتال مورد علاقه خود پیدا کند. در اینجا، BTC ارز پایه است زیرا اولین ارز در معادله است.

قبل از وارد شدن به معامله در یک صرافی ارز دیجیتال، لازم است که به جفتهای معاملاتی موجود توجه کنیم. شما همیشه نمیتوانید داراییها را در یک معامله مبادله کنید، مخصوصاً زمانی که ارزهای دیجیتال کمتر شناخته شده را معامله میکنید. این بدان معنی است که اگر جفت ارز برای تسهیل مبادله مستقیم وجود نداشته باشد، ممکن است مجبور شوید چندین معامله انجام دهید.

استخرهای نقدینگی

صرافیهای غیرمتمرکز (DEX) نیز از جفت ارزهای دیجیتال استفاده میکنند. یک DEX با استفاده از مدل بازارسازان خودکار (AMM) به ارائه دهندگان نقدینگی (LPs) برای ارائه یک جفت ارز برای تسهیل مبادلات توکن غیرمتمرکز متکی است. LPها ارزش برابری از دو دارایی رمزنگاری را به یک استخر نقدینگی در یک DEX ارائه میکنند. در عوض، هر بار که یک معاملهگر از جفت دارایی خود به عنوان بخشی از یک مبادله بدون نیاز به مجوز استفاده میکند، پاداش کارمزد تراکنش را دریافت میکنند. این میتواند یک راه عالی برای کسب درآمد غیرفعال از دنیای کریپتوکارنسی باشد.

با این حال، ارائه نقدینگی به یک پروتکل مالی غیرمتمرکز (DeFi) با خطر زیان دائمی نیز همراه است. زیان دائمی زمانی رخ میدهد که قیمت داراییهایی که در یک مجموعه نقدینگی سپردهگذاری میکنید در مقایسه با زمانی که برای اولین بار آنها را سپردهگذاری کردهاید تغییر کند. همچنین، تأمین نقدینگی با خطرات فنی همراه است، زیرا استخرهای نقدینگی دیفای به قراردادهای هوشمند متکی هستند. هکها و سوءاستفادههای قرارداد هوشمند اغلب در دیفای اتفاق میافتد. به علاوه خطای کاربر به دلیل ماهیت فنی تعامل با پروتکلهای عمومی بلاک چین امری عادی است.

جفت ارزهای معاملاتی برتر

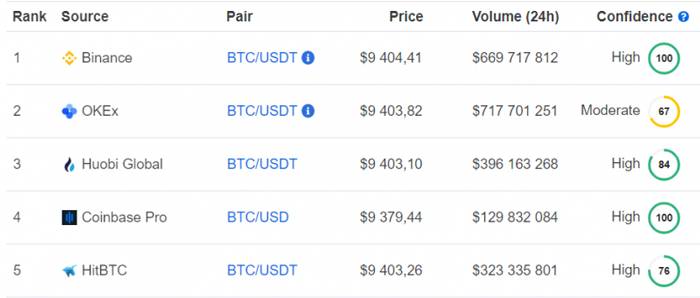

با توجه به گزارشات وب سایت CoinMarketCap، تتر (USDT) محبوبترین نیمهای از هر جفت ارز دیجیتال است که ۷۱.۶۰ درصد از کل حجم معاملات جفت ارزها را به خود اختصاص میدهد. بیت کوین (BTC) در رتبه دوم قرار دارد و در ۴۲.۹۵ درصد از جفتهای معاملاتی کریپتوکارنسی وجود دارد. علاوه بر این، اتریوم (ETH) سومین دارایی رایج است و در ۱۹.۴۱ درصد از جفت ارزها وجود دارد. بایننس یواسدی (BUSD) با ۴.۷۵% در رتبه چهارم و USDC با ۴.۲۳% در رتبه پنجم قرار دارد. میتوانید با استفاده از وبسایت دادههای قیمت ارزهای دیجیتال مانند CoinMarketCap یا CoinGecko، جفتهای معاملاتی موجود را پیدا کنید.

میتوانید یک دارایی دیجیتال خاص را جستجو کنید یا در فهرست پایین بروید تا آنها را به ترتیب ارزش بازار پیدا کنید. هنگامی که یک دارایی دیجیتال را انتخاب میکنید، روی تب “Markets” کلیک کنید. پس از این کار، به پایینتر اسکرول کنید، باید لیستی از جفتهای معاملاتی ارزهای دیجیتال را پیدا کنید. این جفتها معمولاً بر اساس بالاترین حجم معاملات فهرست میشوند.

با این حال، برخی از لیستها دارای اسپانسرهایی هستند که صرافیهای دیگر را در بالای این لیست قرار میدهند. همچنین، داراییهای دیجیتال برای ارائه هر جفت ارز، امتیاز دریافت میکنند. اگر صرافی دارای نقدینگی کم یا فعالیت مشکوک باشد، باید در این وب سایتها در کنار لیست توکنهای مربوطه قابل مشاهده باشد.

نتیجه گیری

معاملات جفتی ارزهای دیجیتال منعکس کننده پدیده معاملات کلاسیک بازار خنثی هستند. وقتی دو دارایی رمزنگاری شده با همبستگی قوی تاریخی از هم جدا میشوند، یک معاملهگر جفتی میتواند روی هر دوی این داراییها شرطبندی کند. هنگامی که قیمت دارایی با عملکرد ضعیف افزایش مییابد و قیمت دارایی با عملکرد زیاد، بیش از حد کاهش مییابد، معاملهگران جفتی میتوانند سود خود را افزایش و خطرات احتمالی را کاهش دهند.

از سوی دیگر، جفتهای معاملاتی کریپتویی دو دارایی هستند که میتوانند در ازای ارز دیجیتال دیگری در صرافی خرید و فروش شوند. هنگام ارائه نقدینگی به یک صرافی غیرمتمرکز (DEX)، ارائهدهندگان نقدینگی ارزش دلاری برابر دو دارایی را تعیین میکنند. بر این اساس، هر کسی که با یک استخر نقدینگی تعامل دارد، میتواند یکی از دو دارایی رمزنگاری را که جفت معاملاتی رمز ارزی را تشکیل میدهند، مبادله کند.

سوالات متداول

معاملات جفتی چیست؟

یک استراتژی معاملاتی در بازار خنثی است که با ایجاد پوزیشنهای خرید و فروش در دو سهام یا ارزهای دیجیتال که با هم همبستگی زیادی دارند اعمال میشود.

مزایای معاملات جفتی چیست؟

یک استراتژی معامله جفتی موثر معاملهگر را قادر میسازد تا سود خود را به حداکثر برساند و ریسکهای بالقوه را کاهش دهد؛ به عبارتی بازی دو سر برد است زیرا هم از حرکات منفی و هم از حرکات مثبت میتواند سود کسب کند.

جفت ارزهای معاملاتی در ارزهای دیجیتال را چگونه پیدا کنیم؟

میتوانید از وبسایت دادههای قیمت ارزهای دیجیتال مانند CoinMarketCap یا CoinGecko، جفتهای معاملاتی موجود را پیدا کنید.

نکته: توجه داشته باشید این مقاله صرفا با هدف راهنمایی و آشنایی نوشته شده و آکادمی ارز دیجیتال ارزتودی مسئولیتی در مقابل تصمیمات افراد یا عواقب مالی آن ندارد.

۱ دیدگاه. نظر خود را با ما به اشتراک بگذارید.

جالب بود ولی فکر میکنم برای ما تازه کارا مناسب نباشه!