الگوی سر و شانه یکی از اصلیترین الگوها در تحلیل تکنیکال است که شروع یک روند معکوس را نشان میدهد. این الگو چه برای کسانی که به دنبال دور ماندن از خطرات احتمالی هستند و چه برای کسانی که به دنبال نشانهای از تغییر روند در نقطه عطف هستند بسیار کاربردی است. در این مقاله، نحوه استفاده از الگوهای سر وشانه تحلیل تکنیکال را برای تعیین فرصتهای ورود و خروج معامله را بررسی میکنیم.

مهم است که به عنوان یک معاملهگر یاد بگیرید چگونه این الگوی تحلیل تکنیکال را شناسایی و درک کنید که در زمان ظاهر شدن به شما چه میگوید. در این مقاله نمونههایی از الگوی سر و شانه در طول روندهای صعودی و نزولی و اینکه چگونه میتوانید از این ابزار تحلیل تکنیکال را در استراتژی معاملاتی خود استفاده کنید، بررسی خواهیم کرد.

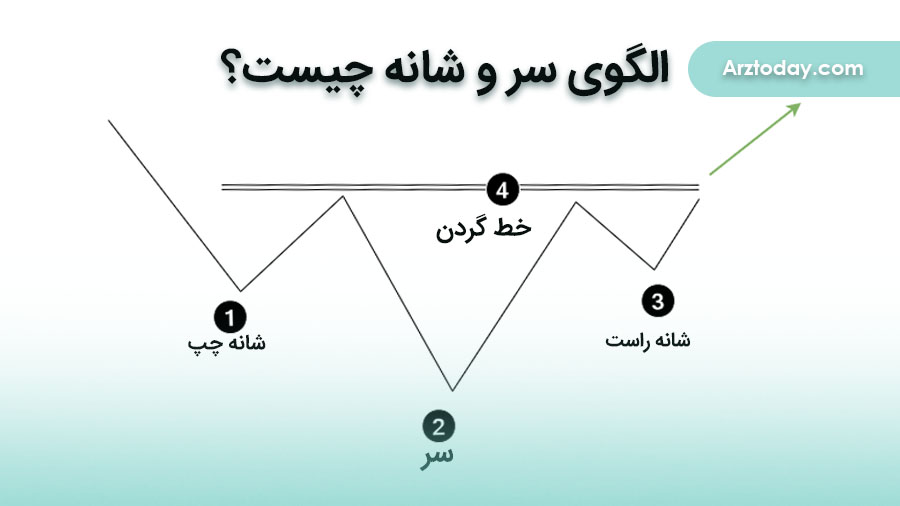

الگوی سر و شانه چیست؟

از الگوی سر و شانه (Head and Shoulders Pattern) میتوان در تحلیل پرایس اکشن طیف گستردهای از بازارها از جمله معاملات فارکس، سهام و ارزهای دیجیتال استفاده کرد. در حقیقت، این یک الگوی ساده و انعطافپذیر برای معاملهگرانی است نمودارهای قیمت را تحلیل میکنند.

تشکیل الگوی سر و شانه

یک الگوی سر و شانه در طول یک روند صعودی با افزایش قیمت و سپس کاهش قیمت شروع میشود تا شانه چپ را تشکیل دهد. پس از آن قیمت دوباره افزایش مییابد و یک قله بالاتر از قبلی ایجاد میشود که به عنوان قله سر شناخته میشود. قیمت یکبار دیگر کاهش مییابد و سپس به یک قله پایینتر از سر ایجاد شده که شانه سمت راست را تشکیل میدهد.

هنگامی که قیمت در امتداد شانه چپ و سر کاهش مییابد، به آنها نوسان پایین (Swing Low) میگویند. اتصال نقاط کف قیمتی با استفاده از یک خط روند که به سمت راست امتداد یافته است، یک خط گردن را تشکیل میدهد. زمانی که قیمت به زیر خط گردن میرسد، الگوی سر و شانه کامل در نظر گرفته میشود و احتمالا قیمت به حرکت نزولی خود ادامه میدهد.

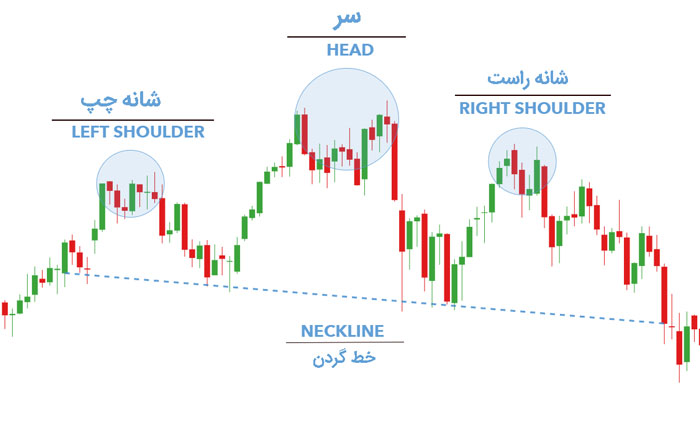

مثالی از الگوی سر و شانه

در زیر نمونهای از الگوی سر و شانه را مشاهده میکنید که بر روی نمودار کندل استیک بیتکوین شکل گرفته است. پس از تشکیل شانه چپ، سر و شانه راست، قیمت این ارز دیجیتال از خط گردن پایینتر رفته و یک روند نزولی را در پیش گرفته است. در این مثال، شانه سمت راست بسیار کوچک است.

این واقعیت که قیمت نمیتواند به طور قابل توجهی به بالاترین حد خود بازگردد، نشان میدهد که فشار فروش زیادی قبل از افت قیمت و آغاز روند نزولی وجود داشته است. این همان چیزی است که در تصویر کاملا واضح است.

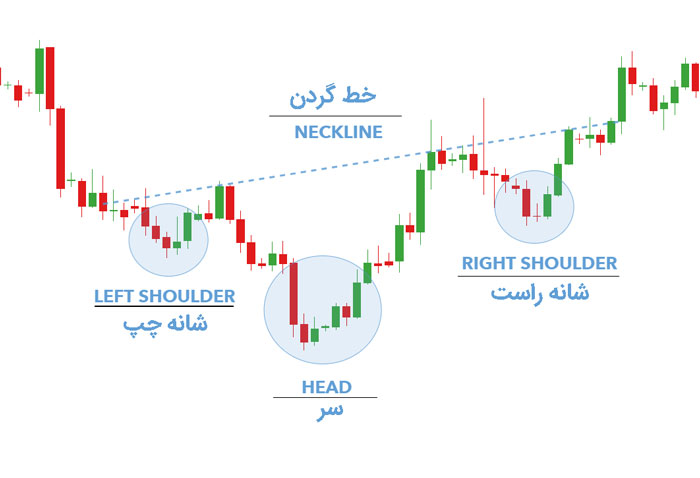

الگوی سر و شانه معکوس

الگوی سر و شانه معکوس در طول یک روند نزولی تشکیل میشود. به این صورت که قیمت در حال کاهش است و سپس برای مدت کوتاهی افزایش مییابد و شانه چپ ایجاد میکند. قبل از اینکه مجددا برای مدت کوتاهی صعود کند، قیمت به پایینترین سطح خود کاهش مییابد و سر تشکیل میشود.

قیمت دوباره در یک حرکت نزولی، تا پایینترین سطح دره اول را پیش میگرد و شانه راست را تشکیل میدهد. در این الگو، خط گردن از سقفهای قیمتی شانه چپ و سر تشکیل میشود. وقتی قیمت خط گردن را بشکند و بالاتر از آن حرکت کند، احتمالا قیمت روندی افزایشی خواهد داشت.

استراتژی معامله با الگوی سر و شانه: ورود، حد ضرر و هدف سود

در یک الگوی سر و شانه، هنگامی که قیمت خط گردن را میشکند، بهترین فرصت برای ورود است. هنگام تعیین نقاط ورود و خروج خود به بازار، مطمئن شوید که از یک برنامه مدیریت ریسک استفاده میکنید. حد ضرر در الگوی سر و شانه درست بالای شانه راست و در الگوی سر و شانه معکوس در زیر شانه راست قرار دارد.

برای تخمین هدف سود یا هدف قیمتی، میتوانید فاصله الگو را از پایین به بالا اندازهگیری کنید و آن را به نقطه شکست خط گردن برای یک الگوی سر و شانه معکوس اضافه کنید. برای الگوی سر و شانه نزولی، ارتفاع الگو را از نقطه شکست خط گردن کم کنید تا هدف سود مشخص شود.

در الگوی تاپینگ، ارتفاع یا فاصله از قله سر تا پایینترین کف قیمتی اندازهگیری میشود. در صورتی که کف قیمتی (نوسان پایین) بسیار زیاد باشد (یعنی یک یقه با زاویه بسیار تند)، میتوانید از کف قیمتی پایینتر برای تعیین هدف سود استفاده کنید. در الگوی معکوس نیز، ارتفاع از پایین سر تا بالای بالاترین نوسان در بالای الگو است. اگر یکی از سقفهای قیمتی زیاد بود، میتوانید از سقف قیمتی پایینتر آن استفاده کنید.

نرمافزارهای تشخیص الگوی سر وشانه

الگوهای سر و شانه ممکن است برای اهداف ورود، حد ضرر و هدف سود مورد معامله قرار گیرند. نرمافزار تشخیص الگو میتواند به تشخیص الگوهای سر و شانه در نمودارها در این مورد کمک کند. اما فراموش نکنید که نباید تنها به این نوع نرمافزارها تکیه کنید. چرا که گاهی اوقات ممکن است نرمافزار به اشتباه مجموعهای از کندلهای قیمت را به عنوان الگو شناسایی کند و منجر به ایجاد ریسکهای جبران ناپذیر برای شما شود. در نتیجه، بهتر است یافتههای خود را به صورت دستی نیز بررسی کنید و به دنبال الگوهایی باشید که با مثالهای این مقاله مطابقت دارند.

الگوهای سر وشانه صعودی هستند یا نزولی؟

تا زمانی که شکستگی در روند ایجاد نشود، یک الگوی سر و شانه نه صعودی و نه نزولی است. ممکن است یک الگوی معکوس ایجاد شود، اما تا زمانی که از خط گردن شکسته شود و به حرکت رو به بالا ادامه دهد، قیمت همچنان میتواند در یک روند نزولی باشد. اگر قیمت به زیر الگو برود، نشان دهنده ادامه روند نزولی است نه اینکه معکوس شدن آن.

به طور مشابه، تشکیل یک الگوی تاپینگ به معنای معکوس شدن قیمت نیست. برای برگشت، قیمت باید زیر خط گردن بشکند و به ریزش ادامه دهد. اگر یک الگوی سر و شانه ظاهر شود، اما قیمت به جای پایین آمدن در زیر آن، بالاتر از آن افزایش یابد، این نشاندهنده ادامه صعودی به جای بازگشت نزولی است. در شرایط مختلف دیگر برای تشخیص روند حرکتی قیمت، میتوانید صبر کنید تا خط گردن شکسته شود.

تشخیص الگوی سر و شانه در بازار

وقتی صحبت از ارز دیجیتال میشود، به دنبال یک روند صعودی باشید که در آن قیمت سه قله را ایجاد کرده است و قله میانی از سایر قلهها بالاتر است. زمانی که قیمت به زیر خط گردن سقوط کند، حد ضرر مشخص کنید و از فروش سهام خودداری کنید.

حد ضرر معمولاً بالای شانه راست قرار میگیرد، اما برای جلوگیری از افت احتمالی، میتوانید آن را بالای هر نوسانی که قبل از شکستگی خط گردن قرار دارد قرار دهید. ارتفاع الگو را محاسبه کنید، سپس آن را از نقطه شکست کم کنید تا به هدف سود برسید. در زیر مثالی از سهام اپل با ارتفاع الگوی ۲۱.۰۹ برای شما آورده شده است. معامله گرانی که به دنبال سیگنال خرید هستند، باید الگوی سر و شانه معکوس را بررسی کنند.

آیا میتوان به الگوی سر و شانه اعتماد کرد؟

الگوی سر و شانه میتواند نشاندهنده پایان یک روند صعودی یا نزولی باشد، اما باید منتظر باشید تا قیمت قبل از حرکت از خط گردن عبور کند. برای ورود و کسب سود مورد انتظار ابتدا طول یا ارتفاع الگو را اندازهگیری کنید، یک توقف ضرر در شانه راست ایجاد کنید و از خط گردن به عنوان نقطه ورود استفاده کنید.

البته مانند همه الگوهای تحلیل تکنیکال، در الگوی سر و شانه نیز مزایا و معایبی وجود دارد. سود هدفی که در این الگو مشخص میکند در نهایت صرفا تخمین است. در مواقعی، قیمت نه تنها میتواند به حد مشخص شده شما نرسد، بلکه میتواند در خلاف جهت آن حرکت کند.

برخی از معاملهگران ترجیح میدهند روی ویژگیهای خاص این الگو تمرکز کنند. به عنوان مثال، شانه راست کوچک در مقایسه یک شانه راست بزرگ، حدضرر کوچکتری دارد. این کار میتواند نسبت ریسک به پاداش را بهبود بخشد، زیرا در حالی که سود را براساس ارتفاع الگو تخمین میزنید، حدضرر را فقط بر اساس فاصله کمتر بین خط گردن و شانه راست تعیین میکنید. جستوجوی ویژگیهای مشابه مانند این مورد میتواند شانس شما را برای دریافت سود بیشتر افزایش دهد. با این حال فراموش نکنید که در یک معامله، هر چیزی ممکن است اتفاق بیفتد.

سوالات متدوال

الگوی سر و شانه (Head and Shoulders Pattern) چیست؟

الگوی سر و شانه یکی از اصلیترین الگوها در تحلیل تکنیکال است که شروع یک روند معکوس را نشان میدهد و در تحلیل پرایس اکشن کاربرد دارد.

چگونه با الگوی سر و شانه استراتژی معاملاتی داشته باشیم؟

برای استراتژی معامله با الگوی سر و شانه باید مقطه ورود، حد ضرر و هدف سود خود را به خوبی بشناسید و معین کنید.

نکته: توجه داشته باشید این مقاله صرفا با هدف راهنمایی و آشنایی نوشته شده و آکادمی ارز دیجیتال ارزتودی مسئولیتی در مقابل تصمیمات افراد یا عواقب مالی آن ندارد.

۱ دیدگاه. نظر خود را با ما به اشتراک بگذارید.

عالی بود مرسی