پروتکل دیفای Aave یکی از بزرگترین وامدهندگان ارزهای دیجیتال است که ارزش بازار بیشتری نسبت به رقبای خود، میکرو و کامپوند دارد. در واقع Aave یک پروتکل مالی غیرمتمرکز یا DeFi است که به افراد اجازه میدهد تا ارزهای دیجیتال و داراییهای دنیای واقعی (RWA) را بدون مراجعه به یک مؤسسه واسطه، وام دهند و وام بگیرند. وقتی پولی را در این پروتکل قرض دهید میتوانید سود آن را دریافت کنید و برعکس زمانی که وام میگیرید باید سود آن را بپردازید.

پروتکل Aave در شبکه اتریوم ساخته شده است و از این رو تمام توکنهای موجود در شبکه که به عنوان توکنهای ERC۲۰ شناخته میشوند، از بلاک چین اتریوم برای تکمیل تراکنشها استفاده میکنند. Aave در حال حاضر در زنجیرهی دیگری مانند فانتوم، آوالانچ و هارمونی گسترش یافته است. در پروتکل از یک سازمان مستقل غیرمتمرکز یا DAO استفاده میشود.

بدین معنی که پرتکل Aave توسط افرادی که دارای توکن AAVE هستند و با آنها در حاکمیت شبکه شرکت میکنند، اداره میشود. جالب است بدانید که نام پروتکل Aave در ابتدا ETHLend بوده است. تیمی به رهبری استانی کولچوف، دانشجوی حقوق فنلاند، این دو شبکه را ایجاد کردند.

وامدهی در پروتکل Aave

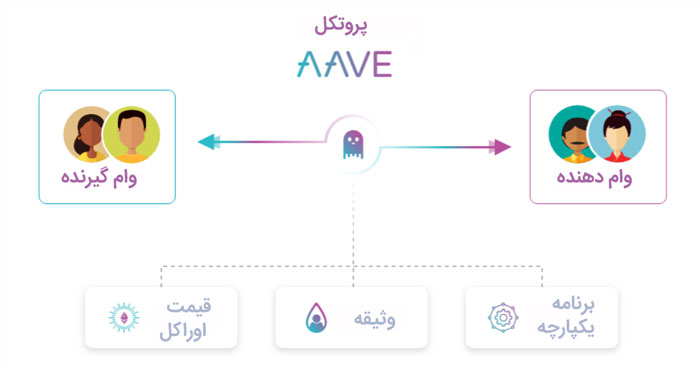

به طور سنتی برای گرفتن وام باید به یک بانک یا مؤسسه مالی مراجعه کنید. بانکها در ازای وام از شما وثیقه یا ضامن مطالبه خواهد کرد. اصل مبلغ به اضافه سود، متعاقباً هر ماه به بانک پرداخت میشود. اما این روند در حوزه دیفای کاملاً متفاوت است. اولین تفاوت این است که هیچ مؤسسه مالی وجود ندارد. در عوض، قراردادهای هوشمند (دستورالعملهای رایانهای که تراکنشهایی مانند فروش را در صورتی که قیمت یک توکن به سطح خاصی برسد، خودکار میکند) جایگزین مؤسسات هستند. معاملات دارایی، قراردادهای آتی و حسابهای پسانداز همگی با دیفای آسانتر میشوند چرا که دیفای هر گونه واسطهای را حذف میکند.

در واقع این بدان معناست که شما میتوانید به جای نهادهای مالی از مردم به طور مستقیم با استفاده از وثیقه وام دریافت کنید. از آنجایی که هدف سیستم دیفای بدون فیات بودن است، توکنهای ارز دیجیتال دیگر نیز در این سیستم استفاده میشوند. با این حال بسیاری از پلتفرمهای دیفای به مبلغهای زیادی برای وثیقهگذاری نیاز دارند، چرا که ارزهای دیجیتال دائماً در حال نوسان هستند. برای مثال، جهت دریافت وام کریپتو ۵۰۰ دلاری از پروتکل Aave ممکن است به بیش از ۵۰۰ دلار را برای قرار دادن یک توکن هزینه کنید. حال اگر بازار ریزش کند و ارزش وثیقه شما کمتر از مقداری شود که وام گرفتهاید، وثیقه شما لیکوئید شده و پروتکل از آن به عنوان پرداخت وام استفاده میکند.

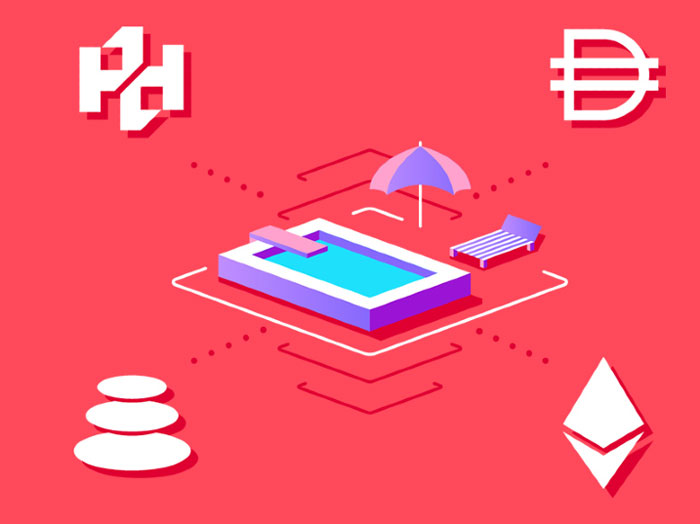

در حال حاضر آوی دارای استخرهایی برای ۳۰ دارایی مبتنی بر اتریوم، از جمله استیبل کوینهای تتر، دای، USD Coin و دلار جمینی است. بازارهای دیگر مانند پالیگان، هارمونی، فانتوم و آوالانچ نیز وجود دارند. همچنین Aave استخرهایی را برای داراییهای دنیای واقعی مانند املاک، فاکتورهای حمل و نقل و… ارائه میدهد؛ برای چنین استخرهایی، یک شرکت شریک به نام سانتریفیوژ، به کسبوکارهایی که محصولات خود را به صورت حضوری میفروشند اجازه میدهد تا بخشهایی از بیزینس خود را توکنیزه کنند.

سرمایهگذاران میتوانند این توکنها را پس از توکنسازی بخرند (یا بهعنوان وثیقه نگه دارند)، و بازدهی از سرمایهگذاریهای خود کسب خواهند کرد. در نتیجه، شرکتهای دنیای واقعی میتوانند از این داراییها به عنوان وثیقه برای استقراض پول استفاده کنند.

چرا باید ارز دیجیتال قرض بگیرید؟

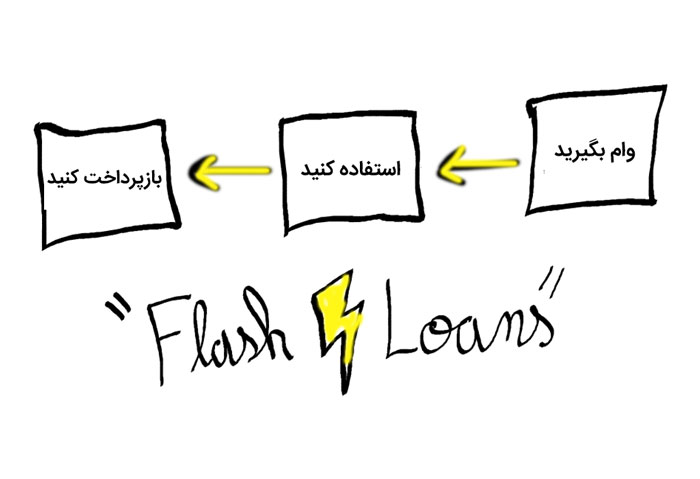

اگرچه خرید و فروش ارز دیجیتال عقلانیتر است، اما قرض گرفتن آن در برخی شرایط میتواند مفید و کاربری باشد. آربیتراژ یکی از مشهودترین آنهاست. شما میتوانید با خرید یک توکن در یک صرافی و فروش آن در صرافی دیگر در صورت معامله با نرخهای مختلف در چندین بازار، درآمد کسب کنید. با این حال، از آنجایی که کارمزد تراکنشها و سپردهها نیز زیاد هستند، برای به دست آوردن یک سود خوب باید مقدار زیادی ارز دیجیتال داشته باشید.

اینجاست که فلش لونها به کار میآیند. Aave اولین شرکتی بود که از فلش لونها استفاده کرد؛ در این روش مشتریان بیت کوین را بدون قرار دادن هیچ گونه وثیقهای قرض میکنند، از آن برای خرید دارایی، فروش آن استفاده میکنند و سپس در همان معامله مبلغ اصلی را بازپرداخت میکنند و سود خود را حفظ میکنند.

نحوه کار استخرهای نقدینگی به چه صورت است؟

بیاید مروری بر نحوه عملکرد دیفای بیاندازیم. در ابتدای ظهور دیفای، اگر میخواستید مبلغی را قرض بگیرید، باید شخصی را پیدا میکردید که بتواند پول را با قیمت و شرایطی که هر دو با آن به توافق رسیدید، به شما قرض دهد؛ اما از آن زمان تا به امروز همه جیز توسعه یافته است. Aave از فرایند اعطای وام همتا به همتا به سمت وامدهی استخر به همتا روی آورده است. کاربران «استخرهای نقدینگی» را با داراییهای دیجیتال تأمین میکنند.

ارزهای داده شده سپس به وجوهی تبدیل میشوند که پروتکل میتواند آنها را ارائه دهد. هرکسی که با سپردهگذاری توکنهای خود در یک استخر نقدینگی ارائه کند، aTokenهای (حرف “a” مخفف “Aave”) جدید دریافت میکند. بنابراین، اگر DAI را در استخر نقدینگی قرار دهید، aDAI به شما پاداش داده میشود.

شما درصدی از فلش لونهای پلتفرم و همچنین سود aTokens خود را به عنوان دارنده aToken دریافت خواهید کرد. اگر توکنها را در استخری با نقدینگی بالا قرار دهید، درآمد چندانی کسب نخواهید کرد. اما اگر توکنها را که پروتکل به شدت به آنها نیاز دارد سپردهگذاری کنید، سود بیشتری کسب خواهید کرد.

این مورد برای وامگیرندگان نیز صدق میکند. نرخ سود آنها بسته به آنچه که وام میگیرید متفاوت است. در مارس ۲۰۲۲، پروتکل Aave نسخه ۳ خود را به نام پورتال منتشر کرد. Aave اکنون به لطف پورتال میتواند در تمام بلاک چینها کار کند. این بدان معناست که اکنون میتوانید با استفاده از Aave در پروتکلهای وامدهی مانند سولانا و آوالانچ شرکت کنید.

چرا همه وام نمیگیرند؟

دلایل مختلفی برای این وجود دارد. اولین دلیل این است که برای استفاده از Aave، ابتدا باید بیتکوین را به پروتکل منتقل کنید. شما نمیتوانید آن را با کارت اعتباری یا نقدی خریداری کنید. از آنجایی هم که کارمزد تراکنشهای اتریوم بسیار بالا است، افراد کمتری این کار را انجام میدهند.

دوما دلیل خطر لیکوئید شدن و از دست رفتن سرمایه وجود دارد. در واقع پروتکل Aave از این استراتژی استفاده میکند تا به کاربران تضمین دهد که پولشان درامان است. در صورتی که پس از لیکوئید شدن وثیقه، نقدینگی کافی وجود نداشته باشد، Aave دارای از یک روش به عنوان Failsafe که ماژول ایمنی شناخته میشود، استفاده میکند. توکنهای AAVE که کاربران سپردهگذاری کردهاند در این استخر نگهداری میشوند. اگر همه چیز به آرامی پیش رود، آنها AAVE بیشتری به عنوان جبران دریافت میکنند. و اگر سیستم به نقدینگی بیشتر نیاز پیدا کند، توکنهای AAVE لیکوئید خواهند شد.

کاربردهای توکن AAVE

پروتکل Aave توسط توکنهای AAVE اداره میشود. دارندگان این توکن حاکمیتی میتوانند در مورد بهبود پروتکل Aave و همچنین نحوه مدیریت وجوه پروتکل رای دهند. برای هر رای به ۱ توکن AAVE نیاز دارید. از توکنهای AAVE نیز میتوان به عنوان وثیقه استفاده کرد که در نتیجه محدودیتهای وام آنها افزایش مییابد. وام گیرندگانی که AAVE را به عنوان وثیقه ارسال میکنند، برای پرداخت کارمزدهای تخفیف میگیرند.

از آنجایی که AAVE به پروتکل دیفای Aave متصل است، یکی از با ارزشترین کوینهای DeFi از نظر ارزش بازار است. AAVE را میتوان در انواع صرافیهای ارزهای دیجیتال از جمله بایننس و گلوبال هوبی خرید و فروش کرد. گفتنی است علاوه بر Aave، چند پروتکل وامدهی دیفای دیگر مانند، کامپوند، میکر و bZx وجود دارند.

توکن AAVE قبل از تغییر نام پروتکل، LEND نام داشت. دارندگان توکن LEND هیچ حقی در مورد AAVE نداشتند؛ بنابراین پیشنهادی به تصویب رسید که به دارندگان اجازه میداد ۱۰۰ توکن LEND را با یک توکن AAVE جدید معامله کنند.

سؤالات متداول

پروتکل Aave چیست؟

پروتکل دیفای Aave یکی از بزرگترین وامدهندگان در دنیای ارزهای دیجیتال است که بر بستر بلاک چین اتریوم ساخته شده و ارزش بازار بیشتری نسبت به سایر رقبا دارد.

وامدهی در پروتکل Aave به چه صورت است؟

در پروتکل آوی میتوانید به صورت مستقیم و با استفاده از قراردادهای هوشمند، وام بگیرید یا وام دهید.

همه میتوانند از طریق پروتکل Aave وام بگیرند؟

بله – همه میتوانند، اما این کار را انجام نمیدهند؛ به دو دلیل: ۱. هزینه کارمزد تراکنشهای اتریوم زیاد است ۲. امکان لیکوئید شدن وجود دارد.

نکته: توجه داشته باشید این مقاله صرفا با هدف راهنمایی و آشنایی نوشته شده و آکادمی ارز دیجیتال ارزتودی مسئولیتی در مقابل تصمیمات افراد یا عواقب مالی آن ندارد.

۱ دیدگاه. نظر خود را با ما به اشتراک بگذارید.

خیلی پروژه خوبیه واقعا